Судебная и внесудебная процедура банкротства физического лица: документы, инструкции, сроки и стоимость

В 2022 году банки отмечают ускоренный рост числа просроченных кредитов. Со следующего года Банк России накладывает ограничения на выдачу потребительских займов. А как быть гражданам, которые не в силах выплачивать проценты по уже имеющимся долгам? Избавиться от них на законных основаниях позволяет процедура банкротства.

Содержание статьи

Актуальность процедуры банкротства в 2022 году

По данным Первого клиентского бюро, с января по октябрь 2022 года объем проданных коллекторам долгов увеличился на 29%, составив 184,8 миллиардов рублей. Для сравнения, за тот же период годом ранее банки уступили долгов на сумму в 143,8 миллиардов рублей. И это при том, что долги покупаются в среднем за 9% от стоимости (номинала).

Как отметил в ноябре 2022 года премьер-министр Михаил Мишустин, такое положение дел неприемлемо, поскольку вредит экономике страны и подрывает общественную стабильность.

С 2023 года Банк России накладывает ограничения на выдачу потребительских кредитов. Доля займов, выданных клиентам с показателем долговой нагрузки, превышающим 80%, не сможет превышать 25% для банков с универсальной лицензией, и 35% для микрофинансовых организаций.

Однако эта мера будет распространяться только на выдачу новых кредитов. А как быть гражданам, которые не в силах выплачивать проценты по уже полученным займам? Две разновидности процедуры банкротства позволяют заемщикам избавиться от долгов на законных основаниях.

Закон о банкротстве физических лиц

Долгое время в России только юридические лица могли признаваться несостоятельными должниками (банкротами). Однако с 1 октября 2015 года вступили в силу изменения в Федеральный Закон № 127-ФЗ «О несостоятельности (банкротстве)», позволившие любому гражданину добиться избавления от обязательств перед кредиторами, заявив о неспособности выплачивать долги.

Согласно обновленной редакции закона, такие дела подлежат рассмотрению арбитражными судами, на основании заявления должника или его кредитора, при просрочке выплат по займам свыше 3 месяцев.

В соответствии с § 1.1 «Реструктуризация долгов гражданина и реализация имущества гражданина» главы Х Федерального закона № 127-ФЗ, судебное рассмотрение дела о банкротстве может иметь три исхода:

- Реструктуризация, через продление сроков возврата долга;

- Реализация (продажа) имущества, в счет погашения задолженности;

- Мировое соглашение сторон, при котором кредитор добровольно отказывается от своих требований, частично или полностью.

Если сумма задолженности меньше 500000 рублей, банкротство добровольно: кредитор и заемщик могут самостоятельно решать, желают ли они прибегать к судебной процедуре.

Однако при сумме долгов более 500000 рублей закон требует от должника заявить о своем банкротстве, и определяет за неисполнение штраф до 3000 рублей, а при повторном нарушении до 5000 рублей (статья 14.13 Кодекса об административных правонарушениях РФ).

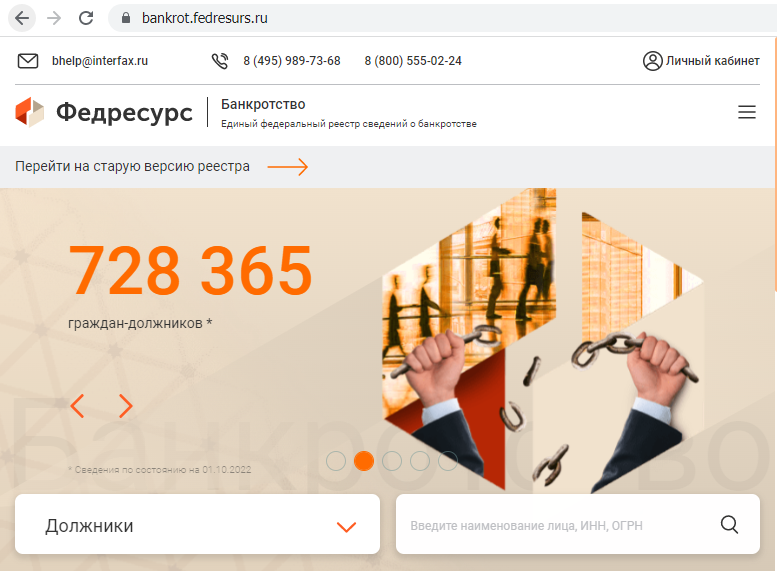

Где можно проверить физическое лицо на банкротство

С 2011 в России ведется Единый федеральный реестр сведений о банкротстве (ЕФРСБ). С 2013 года он публикуется в электронном виде на портале Федресурс, который администрирует агентство «Интерфакс».

Кроме того, статья 28 Закона № 127-ФЗ требует раскрывать сведения о банкротстве в официальном издании. Распоряжением Правительства РФ № 1049-р им назначена газета «Коммерсантъ».

Какие долги списываются при банкротстве физических лиц

Пункт 2 статьи 4 Закона № 127-ФЗ определяет виды обязательств должника, которые могут признаны безнадежными в результате банкротства:

- Все виды займов: в банках, МФО, у других юридических или физических лиц;

- Требования государственных органов: налоги, штрафы, пени;

- Задолженность за неоплаченные товары или услуги, в том числе по коммунальным платежам;

- Судебная задолженность, по которой приставы ведут исполнительное производство.

При этом пункты 5 и 6 статьи 213.28 Закона 127-ФЗ определяют ряд обязательств, от которых должник не может быть освобожден процедурой банкротства:

- Неотделимые от личности должника, в том числе алименты, а также требования по возмещению вреда жизни, здоровью, морального вреда, ущерба имуществу кредиторов (умышленно или по грубой неосторожности);

- Оплата труда физических лиц, с которыми должник заключил трудовые договора;

- Платежи, обязательства по которым возникли после судебного решения о банкротстве;

- По сделкам, которые суд признал недействительными. В том числе заключенные по нерыночным ценам, или в ущерб кредиторам.

Финансовый управляющий в процедуре судебного банкротства

Согласно статье 213.9 Федерального Закона №127-ФЗ, реализацией процедуры банкротства занимается финансовый управляющий. В его задачи входит обеспечить баланс интересов сторон: удовлетворить требования кредиторов, и при этом соблюсти право должника на достойную жизнь (Постановление Конституционного Суда от 14 апреля 2022 г. № 15-П).

Для достижения этих целей и по требованиям законодательства финансовый управляющий обязан:

- Раскрывать информацию об этапах реализации банкротства в реестре ЕФРСБ и газете Коммерсантъ:

- требованиях кредиторов;

- обнаружении или отсутствии признаков преднамеренности (фиктивности) банкротства;

- реструктуризации;

- реализации имущества;

- продлении и завершении процедуры банкротства;

- Изучение финансового состояния должника: получение сведений из Росреестра, ГИБДД, Гостехнадзора, Федеральной налоговой службы, инспекции по маломерным судам;

- Выявление признаков недобросовестности должника. При их наличии передача сведений в правоохранительные органы;

- Анализ сделок банкрота за 3 года до суда. Обнаружив попытки скрыть имущество, управляющий обязан оспорить их. Например, если обнаружит сделки с близкими родственниками;

- Взаимодействие с кредиторами: получение от них требований, проверка их обоснованности, отправка ответов;

- После принятия решения о реализации имущества финансовый управляющий производит опись и оценку всего, что принадлежит должнику;

- По обнаруженному имуществу составляется план реализации, для его исполнения организуются торги, а вырученные на них средства распределяются между кредиторами;

- Банкроту и лицам на его иждивении управляющий обязан ежемесячно выдавать средства из доходов должника, в размере прожиточного минимума на каждого.

Официальный прожиточный минимум в России составляет 13919 рублей. Если должник способен доказать, что его расходы превышают эту сумму, он может обратиться к управляющему, а при отсутствии взаимопонимания в суд. Постановление Пленума Верховного Суда РФ от 25.12.2018 № 48 рекомендует судам принимать во внимание подобные обращения банкротов.

Каким образом назначается финансовый управляющий

Гражданин, намеренный заявить о банкротстве, предварительно должен выбрать саморегулируемую организацию (СРО АУ) на сайте Федресурс, и указать ее название в заявлении.

После проверки суд обращается в СРО АУ с запросом кандидатуры управляющего по делу. Получив от СРО информацию о запросе суда, члены организации принимают решение, согласиться или отказаться. По итогам саморегулируемая организация передает суду данные управляющего, или письменный отказ.

Суд рассматривает данные финансового управляющего, переданные СРО АУ, и утверждает его на работу по делу.

Какие документы нужны для судебного банкротства физического лица

Перечень документов, которые необходимо предоставить в суд, определяется статьей 38 Закона №127-ФЗ. В том числе:

- Личные документы: паспорт, ИНН, СНИЛС;

- Документы, раскрывающие семейное положение: свидетельство о заключении (или расторжении) брака, паспорт супруга, брачный договор, свидетельства о рождении детей;

- Документы по наличию и размеру задолженности: договора с банками, МФО, расписки, выданные физическим лицам, справки о задолженности, судебные приказы и постановления приставов о возбуждении исполнительных производств, требования Федеральной налоговой службы, ПФР, ГИБДД;

- Сведения об активах: банковские выписки и справки по счетам, свидетельства о праве собственности на недвижимость, автомобиль, документы о невзысканных гражданином долгах, а также долях в уставных капиталах компаний;

- Документы о доходах: справка 2-НДФЛ от работодателя, выписки и справки из пенсионного фонда (либо Социального фонда России как его преемника), справка из службы занятости о статусе безработного, а также из ФНС, подтверждающая отсутствие регистрации в качестве ИП;

- Сведения по деловым операциям за 3 года: договорах купли-продажи, дарения или залога имущества, включая ценные бумаги и доли в компаниях;

- Документы, подтверждающие невозможность исполнения обязательств: справки об убытках, нетрудоспособности, инвалидности;

- Процессуальные документы: квитанции об отправки копий всем участникам дела, об уплате госпошлины, о внесении вознаграждения финансового управляющего на депозит суда, заявление о признании гражданина банкротом.

Пошаговая инструкция по судебной процедуре банкротства физического лица

Подготовка к процедуре судебного банкротства состоит из четырех этапов.

Этап первый: сбор документов

Банкротящийся гражданин должен составить список кредиторов, указав в нем адреса, контактные данные, задолженность перед каждым из них, а также итоговую сумму долга.

Затем следует составить опись имущества, список счетов в банках и других источников доходов. После этого необходимо выбрать саморегулируемую организацию арбитражных управляющих.

Этап второй: заявление о банкротстве

Собрав документы, гражданин составляет с их использованием заявление о признании физического лица банкротом. В нем следует указать название арбитражного суда, наименование и адрес саморегулируемой организации (СРО АУ), рассказать о причинах, по которым долги не могут быть выплачены, указать максимальную сумму предполагаемых расходов (госпошлина, вознаграждение управляющего, оплата услуг третьих лиц). Завершает документ просительная часть, предлагающая признать несостоятельность гражданина (банкротство), а также опись прилагаемых документов.

Этап третий: обязательные платежи

Перед подачей заявления в суд обязательно следует оплатить госпошлину (300 рублей), а также вознаграждение финансового управляющего (25000 рублей).

Этап четвертый: подача заявления в суд

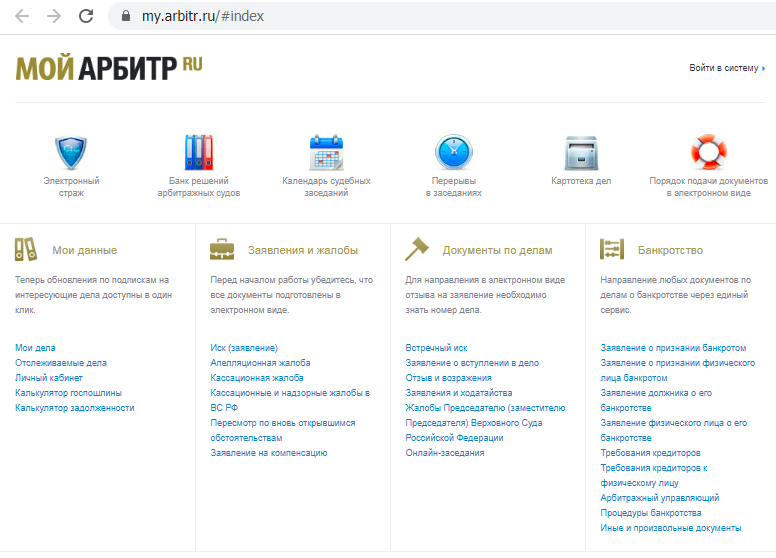

Гражданин может передать заявление и пакет документов в виде бумажных копий: лично, через канцелярию арбитражного суда, либо переслать Почтой России. Узнать адрес суда можно на сайте Федеральных арбитражных судов arbitr.ru.

Подать документы дистанционно в электронном формате можно через портал Мой Арбитр. Для авторизации нужен аккаунт Единой системы идентификации и аутентификации (ЕСИА) на Госуслугах.

Особенности дел о банкротстве при участии социально незащищенных категорий граждан

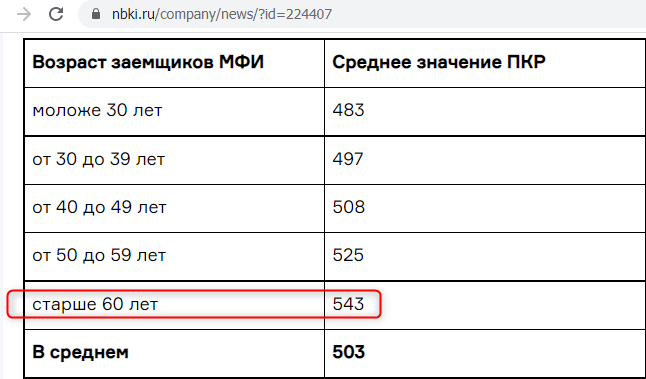

Пенсионеры получают от государства гарантированный постоянный доход, поэтому банки и МФО охотно выдают им займы. По данным Национального бюро кредитных историй (НБКИ), персональный кредитный рейтинг заемщика напрямую связан с его возрастом, и максимален у пенсионеров.

При этом пенсионер сохраняет право на получение страховой пенсии в полном объеме и после признания его банкротом (пункт 12 статьи 21 Федерального Закона № 400-ФЗ «О страховых пенсиях»).

Если должник не достиг пенсионного возраста, но на его содержании находятся несовершеннолетние дети или недееспособные родственники, суд должен привлечь к рассмотрению дела органы опеки (статья 213.6 127-ФЗ). Представители обязаны проконтролировать:

- Исключение из конкурсной массы имущества иждивенцев;

- Ежемесячные выплаты иждивенцам в размере прожиточного минимума, на каждого.

Внесудебная процедура банкротства физического лица

С 1 сентября 2020 года вступил в силу Федеральный Закон № 289-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части внесудебного банкротства гражданина». В соответствии с ним физические лица, в том числе индивидуальные предприниматели, имеют право заявить о банкротстве через МФЦ.

Условия внесудебного банкротства

Гражданин имеет право на внесудебное банкротство, если сумма его задолженности более 50000 и менее 500000 рублей. Кроме того, у должника должно отсутствовать имущество, что подтверждается сведениями о завершении исполнительного производства (и отсутствии ведущихся производств), а также о возврате исполнительного листа взыскателю.

Долги, подлежащие списанию по внесудебной процедуре

В рамках внесудебного производства могут быть признаны безнадежными (статья 223.6 127-ФЗ) долги по алиментам и микрозаймам, налогам и сборам, договорам поручительства, а также алиментам.

Не подлежат списанию требования государства: налоги, штрафы, пени, а также санкции за неисполнение договорных обязательств.

Ограничения прав физического лица в связи с банкротством

Закон предусматривает ограничения прав несостоятельного гражданина как в ходе процедуры банкротства, так и после ее завершения. Первые применяются по мере исполнения процедуры реструктуризации (статья 213.11 Закона 127-ФЗ) и реализации имущества (пункт 2 статьи 213.24 Закона 127-ФЗ).

В ходе реструктуризации должник не имеет права совершать сделки на сумму более 50000 рублей, получать и выдавать займы, закладывать имущество, распоряжаться банковскими счетами.

В процессе реализации имущества банкрот не может совершать любые операции со счетами и картами, распоряжаться имуществом, принимать долги, причитающиеся ему от третьих лиц.

После завершения процедуры банкротства вступают в силу ограничения, установленные статьей 213.30 Закона 127-ФЗ. В течение 5 лет гражданин обязан сообщать о своем статусе при обращении за займом, а также лишается права руководить:

- Банком — в течение 10 лет;

- Инвестиционным фондом, НПФ, МФО, страховой компанией — в течение 5 лет;

- Любым юридическим лицом в течение 3 лет.

Однако закон не запрещает банкроту выступать учредителем ООО, при условии, что он не будет занимать руководящих постов.

Сколько стоит банкротство физических лиц

Сумма затрат на банкротство в судебном порядке начинается от 50000 рублей. В эту сумму входит оплата госпошлины и вознаграждения финансового управляющего, почтовые расходы на рассылку уведомлений, стоимость публикаций сведений о банкротстве в газете «Коммерсантъ» и Едином федеральном реестре.

Процедура внесудебного банкротства по закону бесплатна (статья 223.7 127-ФЗ).

Сроки процедуры банкротства физического лица

Как сообщает портал Федресурс, в 2022 году средний срок реструктуризации составлял 194 дня, реализации — 272 дня.

Согласно статье 223.6 Закона 127-ФЗ, максимальный срок процедуры внесудебного банкротства составляет 6 месяцев.

Банкротство физических лиц в 2022 году

С 1 февраля 2022 года вступил в силу Федеральный Закон № 234-ФЗ «О внесении изменений в статью 446 Гражданского процессуального кодекса Российской Федерации и Федеральный закон «Об исполнительном производстве». Он дает должнику право обратиться к судебным приставам с заявлением о сохранении доходов в размере прожиточного минимума.

Две нормы обеспечивают защиту прав мобилизованных граждан в связи с банкротством. Согласно пункта 2 части 1 статьи 143 Арбитражного процессуального Кодекса РФ, приостанавливаются незавершенные судебные дела против призванных должников. Открытые по ним исполнительные производства также приостанавливаются, в соответствии с частью 2 статьи 40 Федерального Закона № 229-ФЗ «Об исполнительном производстве».

Кроме того, в ноябре 2022 года глава Минэкономразвития Максим Решетников внес ряд предложений по расширению области применения внесудебного банкротства:

- Для граждан, получающих пенсии или пособия;

- Должников, по которым принудительное взыскание задолженности осуществляется дольше 7 лет;

- По долгам от 25000 до 1 миллиона рублей.

Кроме того, Минэкономразвития предложило сократить вдвое срок, в течение которого гражданин не имеет права повторно использовать внесудебное банкротство, с 10 до 5 лет.

Максим Решетников

Как не надо избавляться от долгов

К сожалению, в интернете циркулирует немало домыслов, связанных с избавлением граждан от долгового бремени. Многие из них инспирированы недобросовестными организациями, выманивающими средства граждан под предлогом списания долгов, так называемыми «раздолжнителями» (антиколлекторами).

Приведенные ниже идеи как минимум бесполезны, как максимум чреваты уголовным преследованием.

Вредный совет №1: убедить кредитора списать долг

Добровольно отказаться от денег, предоставленных взаймы, могут физические лица, одолжившие средства в частном порядке. Банк или МФО с незначительной вероятностью может простить долг в двух случаях:

- Долг небольшой, и большая часть его выплачена. В этом случае тратиться на взыскание нерентабельно;

- Факты доказывают, что взыскать долг невозможно.

Поэтому, если процедуру несостоятельности гражданина инициирует кредитор, ее целью будет не избавление заемщика от долгов, а взыскание их по максимуму.

Вредный совет №2: дождаться истечения срока давности

В соответствии со статьей 196 Гражданского Кодекса Российской Федерации, общий срок исковой давности составляет 3 года с того момента, как лицо узнало о нарушении своего права. В случаях коммерческого займа срок давности исчисляется с момента прекращения платежей по кредиту.

Срок давности считается непрерывным, если в течение всего времени должник не совершил действий, подтверждающих признание им долга (статья 203 ГК РФ). Если должник признал претензию кредитора, акт сверки, изменения в кредитном договоре, течение срока исковой давности прерывается.

Маловероятно, что банк или МФО не будут добиваться возврата долга в течение трех лет. Если же такое вдруг случится, суд может отказать кредитору во взыскании долга. Однако судебное решение в пользу должника никак не помешает кредитору продолжить попытки по взысканию долга, самостоятельно, или через коллекторское агентство.

Вредный совет №3: расторгнуть договор с банком или МФО

Закон допускает возможность признания недействительной сделки, заключенной под воздействием обмана или тяжелых жизненных обстоятельств (статья 179 ГК РФ). Однако в результате признания договора ничтожным стороны обязаны возвратить другу другу материальные ценности, полученные в его рамках. То-есть заемщик должен будет вернуть банку тело кредита.

Вредный совет №4: выкупить долг за меньшую сумму

Начиная с 2017 года, в прессе муссируется тема избавления от долгов путем выкупа. Заемщик как сторона кредитного договора не может выкупить долг самостоятельно, поэтому авторы на полном серьезе советуют выкупать долги у банков через родственников, или по договоренности с коллекторскими агентствами.

Эта схема нерабочая по двум причинам. Во-первых, коллекторы покупают долги у банков пакетами, и рентабельность взыскания у них начинается при размере пакета от 1500 договоров (данные Национальной ассоциации профессиональных коллекторских агентств за 2020 год). Операции с портфелями меньшего размера для профессиональных взыскателей убыточны.

Во-вторых, если сумма кредита превышает 2250000 тысяч рублей, попытки выкупить долг у кредитора с целью снижения выплат прямо подпадают под статью 177 Уголовного кодекса Российской Федерации «Злостное уклонение от погашения кредиторской задолженности» (путем передачи имущества третьим лицам).

Вредный совет №5: добиться прекращение исполнительного производства

Федеральная служба судебных приставов не имеет полномочий по освобождению должников от обязательств. Например, если исполнительное производство не обнаружило имущества у должника, пристав имеет право окончить производство в соответствии с пунктом 4 части 1 статьи 46 закона № 229-ФЗ «Об исполнительном производстве». Но если имущественное положение должника улучшится, например, он устроится на работу, пристав может возобновить производство.

Пристав имеет право и обязан прекратить исполнительное производство только в следующих случаях:

- Должник и кредитор заключили мировое соглашение или соглашение о примирении, оформив его через суд;

- Взыскатель подал в суд заявление о прощении долга.

С уважением, НЭС - Чарджбэк Блог